“投融建运”一体化助力企业十五五转型升级——建筑垃圾处置为例

发布时间:2025-04-22

来源:高登咨询

作者:gd

01行业背景:建筑市场行业下行,转型求“变”,目光放大到产业链

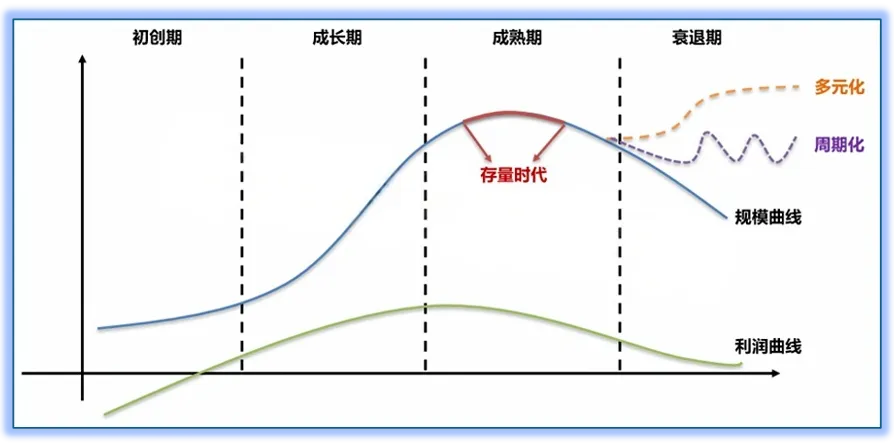

根据行业全生命周期发展理论,行业发展一般分为初创期、成长期、成熟期、衰退期四个阶段。当前我国建筑业总体处于成熟期,而“存量时代”是成熟期内行业规模增速相对较缓的一个时期。

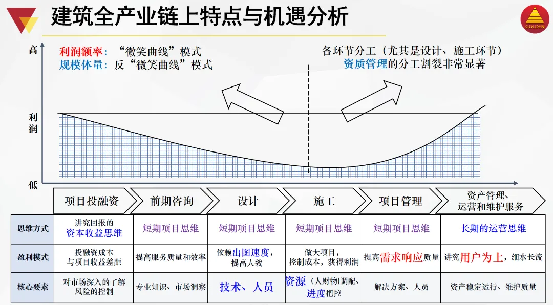

无论是需求端地方政府等客户缺钱,还是客户需求从单纯工程建设变成一揽子解决方案,市场在快速催化建筑企业商业模式的转型。融资、投资、建设、运营、维保全价值链一体化能力成为衡量现阶段建筑企业核心能力的重要标尺。PPP、EPC以及EPC+F、I+EPC等层出不穷的商业模式,背后反映的都是从单纯的“建设施工”转向投融建运一体化。

02快速解题:建筑垃圾处理的投融运全过程解析

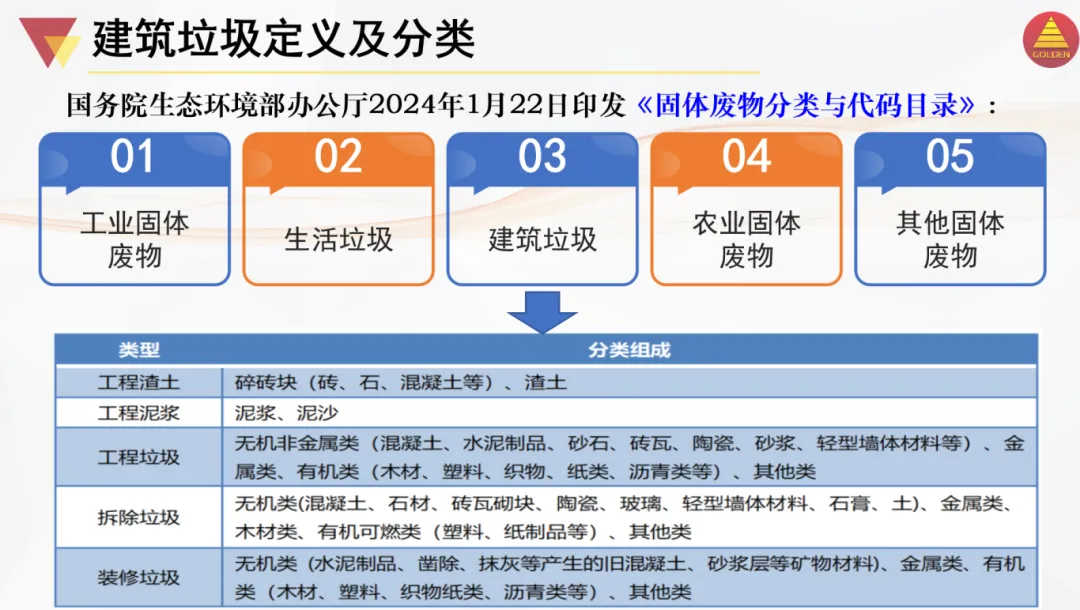

2.1什么是“建筑垃圾”?

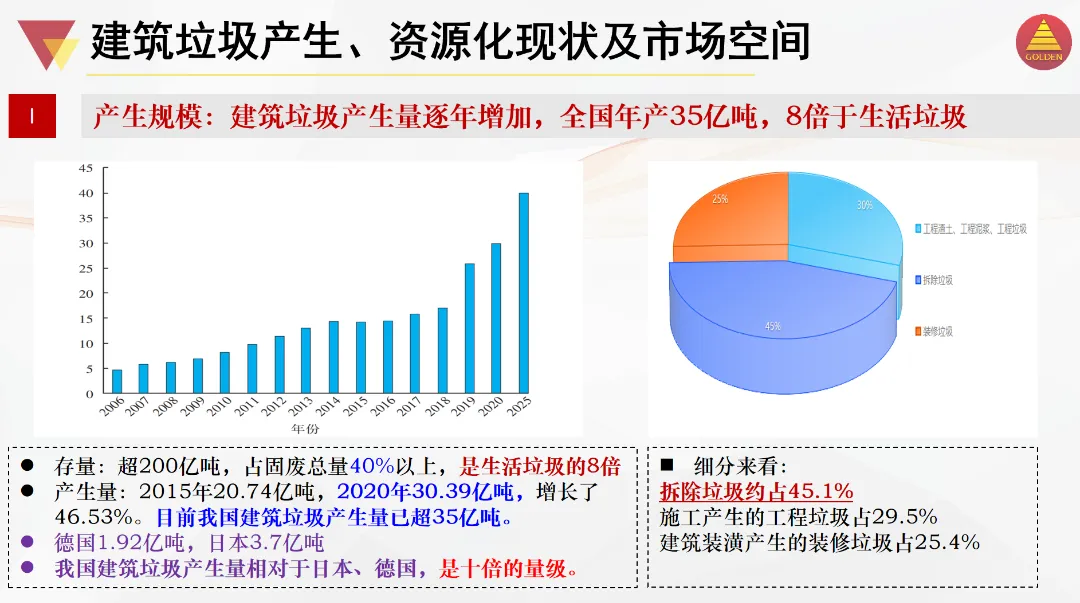

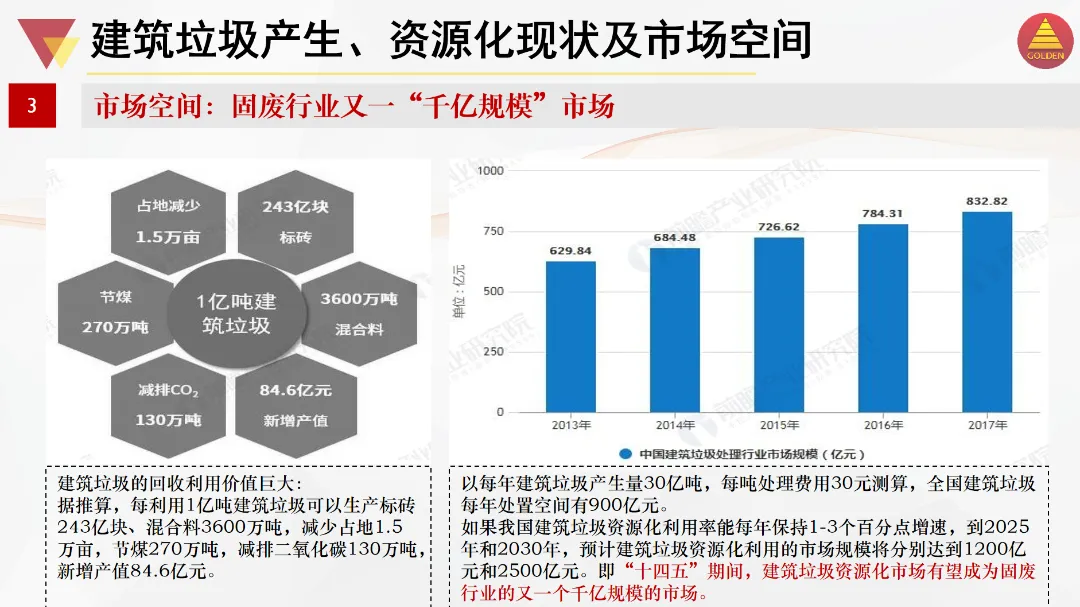

2.2“建筑垃圾”市场空间有多大?

2.3建筑垃圾处理的投融运全过程解析

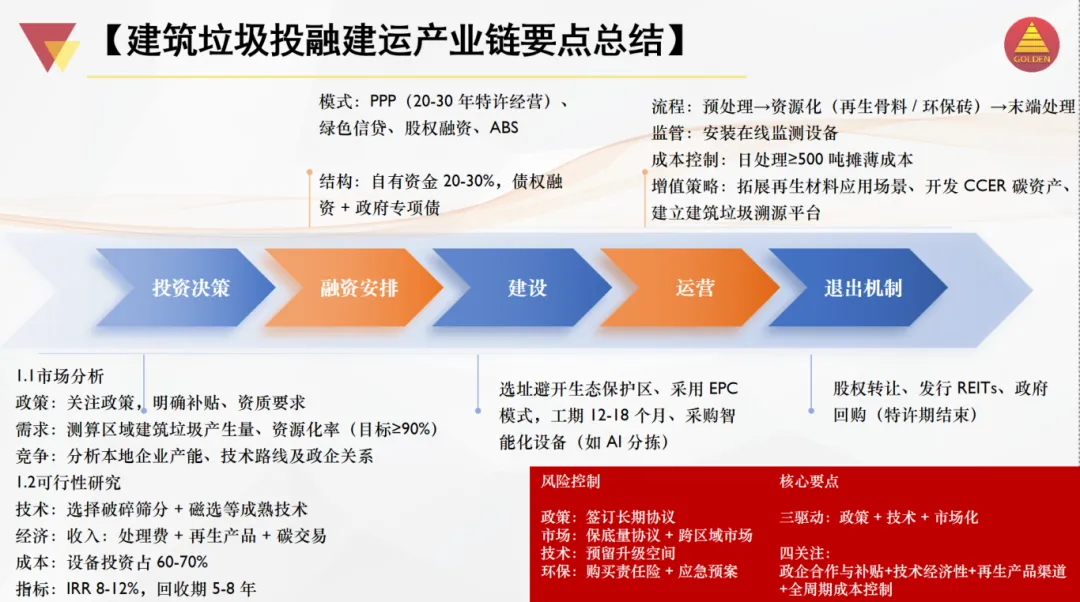

一、投资决策阶段

1.市场分析与定位

政策导向:关注《城市建筑垃圾管理规定》《循环经济促进法》等政策,明确政府补贴、税收优惠及特许经营资质要求。

市场需求:测算区域建筑垃圾产生量(如城镇化率、拆迁改造规模)、资源化利用率(目标通常≥90%)及再生产品市场容量(如再生骨料、环保砖需求)。

竞争格局:分析本地现有处理企业产能、技术路线(填埋 / 焚烧 / 资源化)及政企合作关系。

2.项目可行性研究

技术方案:选择成熟技术(如破碎筛分 + 磁选 + 轻物质分离),评估设备国产化率(降低成本)和环保标准(粉尘、噪音、渗滤液处理)。

经济测算:

收入来源:建筑垃圾处理费(政府付费或向施工方收取)、再生产品销售收入、碳交易收益(如有)。

成本构成:设备投资(占比 60%-70%)、土地成本、运营能耗、环保合规成本。

关键指标:IRR(目标 8%-12%)、投资回收期(通常 5-8 年)、盈亏平衡点处理量。

二、融资安排阶段

1.融资模式选择

PPP 模式:适合政府主导项目(如特许经营期 20-30 年),通过 “使用者付费 + 可行性缺口补助” 降低风险。

绿色信贷:申请低息贷款(符合《绿色产业指导目录》),期限匹配项目周期。

股权融资:引入战略投资者(如环保科技公司、基建基金),分散风险。

资产证券化(ABS):以未来收益权为底层资产发行证券,加速资金回笼。

2.资金结构优化

自有资金:占比 20%-30%,体现企业信用。

债权融资:银行贷款、发行绿色债券(利率通常低于普通债券)。

政府支持:争取专项债、环保专项资金补贴(如中央预算内投资)。

三、建设运营阶段

1.工程建设管理

选址合规:避开居民区、生态保护区,符合城乡规划。

施工管理:采用 EPC 模式(设计 - 采购 - 施工总承包),控制工期(通常 12-18 个月)。

设备采购:优先选择智能化设备(如 AI 分拣系统),降低人工成本。

2.运营管理

流程标准化:

预处理:分类(砖石 / 混凝土 / 金属 / 有机质)、破碎。

资源化利用:生产再生骨料(用于道路基层)、环保砖(替代黏土砖)、再生混凝土。

末端处理:不可回收部分填埋或焚烧发电。

环保监管:安装在线监测设备(粉尘、噪音),定期提交环境报告。

成本控制:通过规模化处理(日处理量≥500 吨)摊薄固定成本。

3.收益提升策略

多元化收入:拓展再生产品应用场景(如政府工程强制使用再生材料)。

碳资产开发:申请 CCER(中国核证自愿减排量),参与碳市场交易。

数据服务:建立建筑垃圾溯源平台,向政府提供数据支持。

四、退出机制设计

1.股权转让

将项目公司股权出售给行业龙头或上市公司(如海螺创业、东方园林)。

2.资产证券化

发行 REITs(基础设施领域不动产投资信托基金),盘活存量资产。

3.政府回购

特许经营期满后,按协议由政府回购项目资产。

03对标学习:标杆建工集团的建筑垃圾业务开展模式

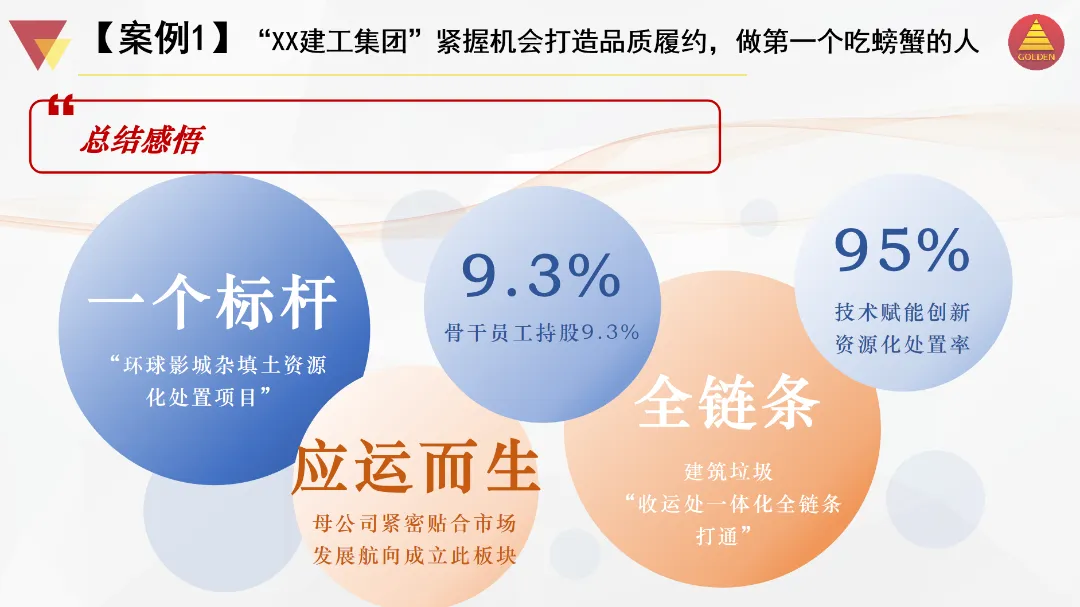

l 案例1-“XX建工集团”紧握机会打造品质履约,做第一个吃螃蟹

l 案例2-“XX建发集团”高效配置生产技术资源,做成熟建废处理

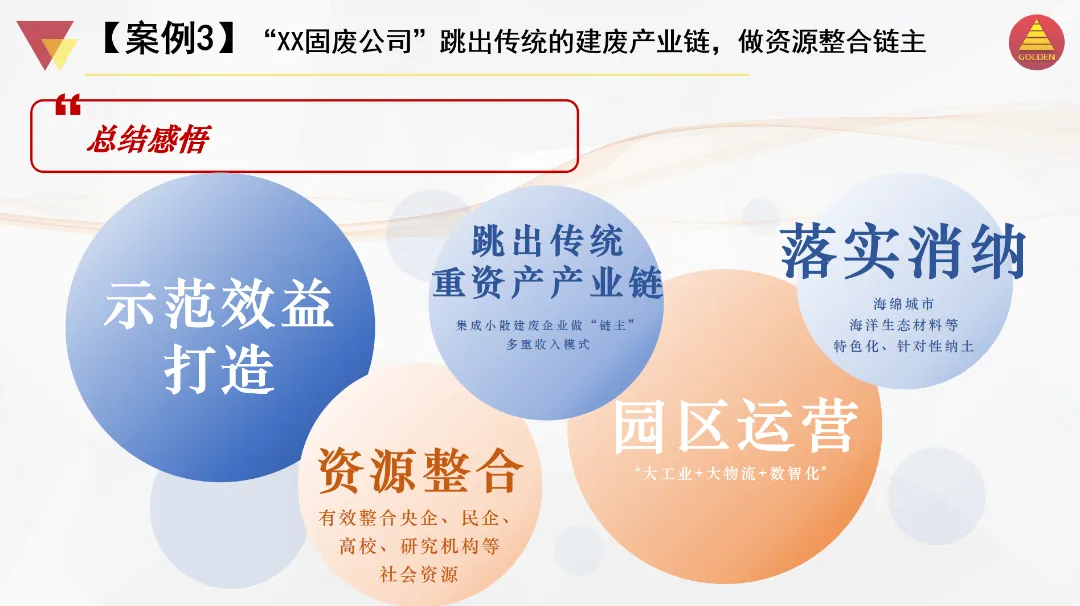

l 案例3-“XX固废公司”跳出传统的建废产业链,做资源整合链主

十五五转型升级, 投融建运一体化, 建筑垃圾处置, 投资决策, 融资安排, 建设运营, 退出机制, 市场分析, 资源化利用, 多元收益模式